Préparer sa Retraite

AVEC LE PER (PLAN D’ÉPARGNE RETRAITE)

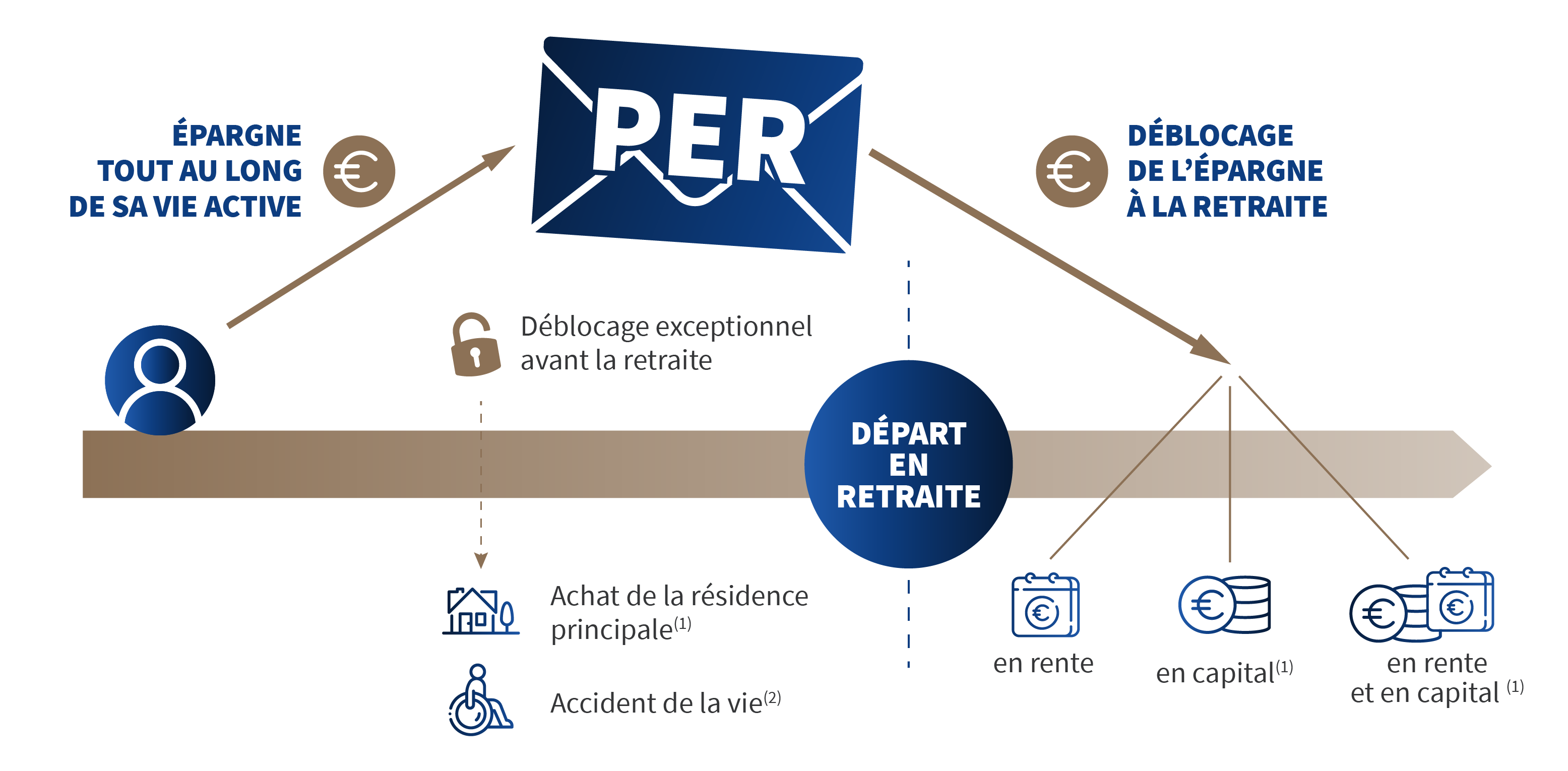

Qu’est-ce que le PER ? Le PER est un puissant outil d’épargne à long terme, créé dans le cadre de la réforme de l’épargne retraite, telle que prévue par la loi Pacte du 22 mai 2019. Il vous permet de constituer une épargne destinée à compléter vos revenus à l’heure de votre retraite, que vous souhaitiez percevoir cette épargne sous forme de rente régulière ou de capital, la décision vous appartient lors du déblocage du plan.

DEUX FORMES DE PER A VOTRE DISPOSITION

- PER Individuel : Cette option vous offre une grande flexibilité et peut être souscrite à titre individuel, ce qui signifie qu’elle est accessible à tous, que vous soyez travailleur non-salarié, salarié ou demandeur d’emploi. Quel que soit votre âge ou votre situation professionnelle, vous pouvez en bénéficier.

- PER en Entreprise en savoir plus.

Pour Qui est le PER ? Le PER individuel est conçu pour répondre aux besoins de tous, quels que soient votre statut professionnel et votre âge. Que vous soyez travailleur non-salarié, salarié ou demandeur d’emploi, le PER individuel est accessible à tous.

Comment Fonctionne le PER ? Le PER individuel fonctionne de manière simple et flexible. Il peut prendre la forme d’un contrat d’assurance-vie, ce qui vous permet de bénéficier des avantages de cette structure. Vous avez la possibilité d’effectuer des versements sur votre PER de manière ponctuelle ou périodique, selon votre préférence.

Le PER est conçu pour vous offrir un moyen efficace d’épargner en vue de votre retraite, tout en adaptant la solution à vos besoins et à votre situation personnelle. Vous avez ainsi la liberté de choisir la manière dont vous souhaitez sécuriser votre avenir financier et vous offrir une retraite sereine. Avec le PER, la préparation de votre retraite est désormais plus accessible que jamais, quelle que soit votre situation professionnelle ou votre âge.

À LA SORTIE DU PER

Au moment du déblocage de votre PER, vous pouvez récupérer l’épargne que vous avez constituée soit sous forme de capital, soit sous forme de rente. La fiscalité diffère selon que vous avez ou non opté pour la déduction des versements volontaires durant votre vie active et votre choix de sortie du plan.

- Si vous avez déjà bénéficié de l’avantage fiscal sur vos versements, votre capital est soumis à l’impôt sur le revenu. Le total des versements volontaires est alors soumis au barème progressif de l’impôt sur le revenu et les plus-values sont soumises au prélèvement forfaitaire unique (PFU).

- Si vous n’avez pas bénéficié de l’avantage fiscal sur vos versements, votre capital est exonéré d’impôt sur le revenu. Seules les plus-values sont soumises au prélèvement forfaitaire unique (PFU).

FISCALITÉ DU PER INDIVIDUEL EN SORTIE EN RENTE

- Si vous avez bénéficié d’une réduction d’impôt sur les versements volontaires, votre rente est soumise à l’impôt sur le revenu, selon les règles applicables aux pensions de retraite, et aux prélèvements sociaux.

- Si vous n’avez pas bénéficié de l’avantage fiscal sur les versements volontaires, la part de votre rente relative à vos versements est imposée selon les règles applicables aux rentes viagères à titre onéreux. Le restant de la rente est soumis à l’impôt sur le revenu dans la catégorie des pensions et retraites et aux prélèvements sociaux.

PEUT-ON DÉBLOQUER SON PER INDIVIDUEL AVANT L’ÂGE DE LA RETRAITE ?

En règle générale, l’argent de votre PER est bloqué jusqu’à votre départ à la retraite. (Découvrez les avantages pour votre retraite)

Toutefois, il existe des cas de déblocages anticipés comme :

- L’achat de la résidence principale.

- Invalidité.

- Décès du conjoint ou du partenaire de PACS.

- Surendettement.

- Expiration des droits à l’allocation chômage.

- Cessation d’activité non salariée à la suite d’un jugement de liquidation judiciaire.

EN CAS DE DÉCÈS DU TITULAIRE

Lorsque le titulaire décède, le PER est clos. L’épargne est alors reversée aux héritiers ou aux bénéficiaires désignés dans le contrat, sous forme de capital ou de rente. S’il s’agit d’un PER d’investissement, l’épargne est intégrée à la succession. Dans le cas d’un PER d’assurance, l’épargne est reversée aux bénéficiaires désignés dans le contrat, selon les règles de l’assurance-vie.

Découvrez tous les avantages du PER pour optimiser votre fiscalité

Au plaisir

D’ÉCHANGER AVEC VOUS

Une question ? Besoin d’un renseignement ?

EQUINOXE

FINANCE CONSEIL INVESTISSEMENT

31 rue du Chemin Rouge, 44300 Nantes

02 53 39 38 39