OPTIMISER SA FISCALITÉ

AVEC LA DÉFISCALISATION IMMOBILIÈRE

![]() Optimiser sa Fiscalité

Optimiser sa Fiscalité

AVEC LA LOI PINEL

Le dispositif Pinel, également dénommé loi Pinel, du nom de Sylvia Pinel, ex-ministre du Logement, est une disposition qui offre une possibilité de bénéficier d’une réduction d’impôt sur le revenu à l’occasion d’un investissement locatif si l’investisseur s’engage à louer le logement nu en tant que résidence principale pour une durée minimale de six ans. L’objectif de cette disposition est d’inciter les contribuables à investir dans l’immobilier neuf ou en état futur d’achèvement, pour en faire un logement. Les avantages du dispositif Pinel : Une réduction d’impôt importante.

Le montant de l’avantage fiscal en loi Pinel dépend de la durée de location : Attention le dispositif sera dégressif à partir de 2022.

| DATE D’ACQUISITION | 6 ANS | 9 ANS | 12 ANS |

|---|---|---|---|

| 2020 – 2022 | 12 % | 16% | 21% |

| 2023 | 10.5% | 15% | 17.3% |

| 2024 | 9% | 12% | 14% |

Deux limites s’appliquent :

- Le montant de l’investissement total ne doit pas dépasser 300 000 € par an (sur un ou deux biens maximum). Le plafond au m² est de 5 500 €.

- La loi Pinel entre dans le cadre du plafonnement global des niches fiscales de 10 000 € par an.

Attention contrairement au dispositif Scellier, il n’existe pas de report possible pour la fraction de la réduction d’impôt qui serait supérieure à l’impôt dû non utilisée : celle-ci est définitivement perdue.

UN INVESTISSEMENT SANS APPORT ET CONSTITUTION D’UN PATRIMOINE IMMOBILIER

L’achat immobilier offre l’avantage de pouvoir emprunter, ce qui n’est pas le cas d’un investissement sur les marchés financiers. L’investissement dans la pierre est un placement financier et il permet de se constituer un patrimoine. Possibilité de louer à sa famille.

La loi Pinel introduit également la possibilité de louer à ses ascendants ou descendants si ces derniers ne font pas partie du foyer fiscal des investisseurs.

PRÉPARER SA RETRAITE

À l’expiration de la période légale de location du logement, le propriétaire dispose de son bien comme il le souhaite. Il peut alors continuer à le louer pour toucher des revenus complémentaires, le revendre pour récupérer une plus-value ou encore l’occuper en tant que résidence secondaire ou principale.

LOI PINEL +

L’article 168 de la loi de finances pour 2021 a prolongé le dispositif Pinel jusqu’au 31 décembre 2024.

En 2023 et 2024, le dispositif évolue. Pour bénéficier des taux pleins de la réduction d’impôt (dit « Pinel + »), les logements doivent respecter « un niveau de qualité, en particulier en matière de performance énergétique et environnementale, supérieur à la réglementation ».

Le décret n°2022-384 du 17 mars 2022dispose pour les logements situés en métropole que, dans le cas général, les logements doivent respecter les exigences de la réglementation environnementale du bâtiment (RE2020) qui entreront en vigueur en 2025. Pour les logements acquis en 2024, l’appartenance du logement à la classe A du diagnostic de performance énergétique est une condition supplémentaire à respecter.

En outre, le décret prévoit que les logements acquis en 2023 et 2024 doivent respecter les caractéristiques d’usage et de confort suivants :

- Une surface minimale par typologie de logement (ex : 45 m² pour un logement 2 pièces).

- L’existence d’espaces extérieurs privatifs présentant une surface minimale (ex : 3 m² pour un logement 2 pièces).

- Des ouvertures vers l’extérieur présentant une double orientation pour les logements de 3 pièces et plus.

Si les logements ne respectent pas les critères prévus dans le décret « Pinel + », les taux de réduction d’impôt sont réduits.

ils s’élèvent dans ce cas-là à :

En métropole :

- Pour les logements acquis en 2023 : 10,5% (6 ans de location), 15% (9 ans de location) et 17,5% (12 ans de location).

- Pour les logements acquis en 2024 : 9% (6 ans de location), 12% (9 ans de location) et 14% (12 ans de location).

Dans les collectivités et les départements d’Outre-Mer :

- Pour les logements acquis en 2023 : 21,5% (6 ans de location), 26% (9 ans de location) et 28,5% (12 ans de location).

- Pour les logements acquis en 2024 : 20% (6 ans de location), 23% (9 ans de location) et 25% (12 ans de location).

![]() Optimiser sa Fiscalité

Optimiser sa Fiscalité

AVEC LA LOI MALRAUX

La Défiscalisation Malraux est née en 1962 par le texte de Loi n° 62-903 du 4 août 1962. Instauré par André Malraux, il vise à compléter la législation sur la protection du Patrimoine Historique et esthétique Français en facilitant la restauration immobilière. Il porte une attention particulière aux abords des monuments historiques qu’il veut protéger.

Depuis le 1er janvier 2009, l’avantage fiscal de la Loi Malraux donne droit à une réduction d’impôt, celle-ci est étalée sur la durée des travaux sans jamais dépasser quatre années.

LES TAUX DE RÉDUCTIONS D’IMPÔTS LOI MALRAUX 2023

Le montant des travaux pour le calcul de la réduction d’impôt en loi Malraux 2023 est plafonné à 400000 €, pour une période de 4 année consécutive.

Taux de réduction d’impôt selon la localisation de l’immeuble :

- 22% pour les immeubles situés dans un Site Patrimonial Remarquable avec PVAP (plan de valorisation de l’architecture et du patrimoine) approuvé ou dont le programme de restauration a été déclaré d’utilité publique.

- 30% pour les immeubles situés dans un Site Patrimonial Remarquable avec PSVM (plan de sauvegarde et mise en valeur) approuvé, les QAD et les quartiers conventionnés NPNRU.

LES CONDITIONS À RESPECTER DE LA LOI MALRAUX

Engagement à restaurer l’intégralité de l’immeuble en vue de le mettre en location.

L’immeuble doit être donné en location nue à titre de résidence principale pendant une durée minimale de 9 ans, sous les douze mois qui suivent la date d’achèvement des travaux de restauration.

La réduction d’impôt de la loi de défiscalisation Malraux s’étale sur la période du paiement effectif des travaux et ne doit pas dépasser 3 ans après la date de délivrance du permis de construire. En revanche, dans le cas de fouilles archéologiques, le délai maximal de 3 ans peut être majoré d’un an. Les contribuables peuvent donc bénéficier d’un avantage fiscal pendant 4 années d’imposition au maximum.

Le plafond de dépenses de 400.000€ ouvrant droit à réduction d’impôt porte sur une période globale de 4 ans à compter de l’année de délivrance de l’autorisation de travaux. Les travaux sont suivis par un Architecte des Bâtiments de France (ABF)

Les opérations de restauration en loi Malraux doivent nécessairement avoir été déclaré d’utilité publique (sauf dans le cas où un plan de sauvegarde ou de mise en valeur a été approuvé).

Optimiser sa Fiscalité

AVEC LA LOI DENORMANDIE

La réduction d’impôt concerne les logements suivants :

Logement ancien faisant l’objet de travaux d’amélioration et Local transformé en usage d’habitation : Les travaux doivent représenter au moins 25 % du coût total de l’opération.

Période de l’investissement : La réduction d’impôt concerne les opérations réalisées entre le 28 mars 2019 et le 31 décembre 2026.

Nature des travaux à réaliser :

Vous devez procéder à un des travaux suivants dans le logement :

- Travaux améliorant la performance énergétique du logement de 20 % au moins (30 % au moins pour les logements individuels).

- Au moins 2 types de travaux parmi le changement de chaudière, l’isolation des combles, l’isolation des murs, le changement de production d’eau chaude, l’isolation des fenêtres.

- Création de surface habitable nouvelle (par exemple, balcon, terrasse ou garage).

Montant de la réduction d’impôt :

La réduction d’impôt est calculée en prenant en compte les éléments suivants :

- Coût d’acquisition du logement plafonné à 300 000 €.

- Plafond de 5 500 € par m² de surface habitable.

- Vous devez aussi tenir compte du plafonnement global des avantages fiscaux.

Le taux de la réduction d’impôt varie en fonction de la durée de l’engagement de location :

| DURÉE D’ENGAGEMENT DE LOCATION | RÉDUCTION D’IMPÔT |

|---|---|

| 6 ans | 12 % du prix du bien |

| 9 ans | 18 % du prix du bien |

| 12 ans | 21 % du prix du bien |

Optimiser sa Fiscalité

AVEC LE DÉMENBREMENT

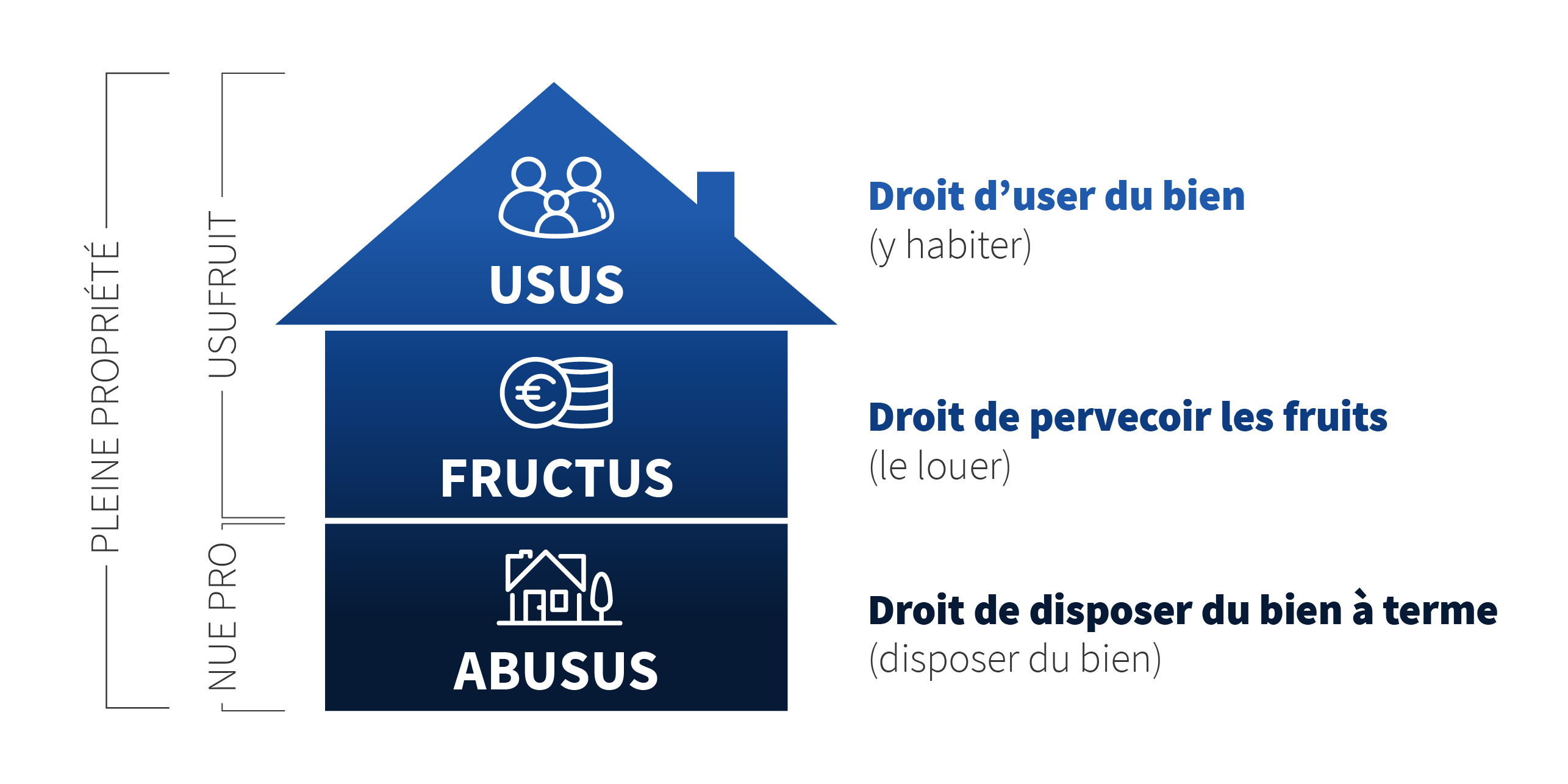

Le démembrement de propriété qui consiste à séparer l’usufruit de la nue-propriété d’un bien recèle de nombreux atouts. Il permet notamment de transmettre son patrimoine par anticipation, d’aider un proche ou d’investir dans l’immobilier tout en optimisant sa fiscalité.

En général, le droit d’user d’un bien ainsi que d’en percevoir les revenus (« usus» et «fructus») et le droit de disposer d’un bien («abusus») sont réunis entre les mains d’un même titulaire alors réputé en détenir la pleine propriété.

Mais le démembrement est aussi un outil de stratégie patrimonial et fiscal qui peut utilement être mis en œuvre dans trois situations :

- pour organiser la transmission de son patrimoine,

- pour gratifier un proche

- pour acquérir un bien immobilier à moindre coût.

Nos explications et nos conseils:

Découvrez les avantages du démembrement pour les particuliers pour dynamiser son patrimoine, sa retraite et la transmission de son patrimoine</em>

Découvrez les avantages du démembrement pour les entreprises pour sa transmission

Optimiser sa Fiscalité

AVEC LE FINANCEMENT IMMOBILIER

Un crédit immobilier peut vous faire économiser de l’impôt de plusieurs manières :

1. Déduction des intérêts d’emprunt :

Les intérêts d’emprunt d’un crédit immobilier sont déductibles de vos revenus fonciers, ce qui peut réduire votre revenu imposable et donc vos impôts.

Exemple :

Si vous avez un revenu foncier de 10 000 € et que vous avez payé 2 000 € d’intérêts d’emprunt, votre revenu foncier imposable sera de 8 000 €.

2. Déduction des frais de notaire :

Les frais de notaire liés à l’achat d’un bien immobilier sont également déductibles de vos revenus fonciers.

Il est important de noter que ces avantages fiscaux dépendent de votre situation fiscale et du type de crédit immobilier que vous avez souscrit. Il est donc important de consulter un conseiller fiscal pour obtenir des informations personnalisées.

Optimiser sa Fiscalité

EN ANTICIPANT LA TRANSMISSION DE SON PATRIMOINE

Vous savez que pour limiter le montant des droits de succession que vos enfants devront payer à votre décès, vous avez tout intérêt à anticiper la transmission de votre patrimoine en effectuant des donations de votre vivant.

Si vous ne souhaitez pas vous déposséder totalement (en donnant la pleine propriété d’un bien), pensez au démembrement qui permet un transfert en douceur. En effet, vous pouvez donner seulement la nue-propriété d’un bien par exemple un appartement ou une maison à un enfant en vous en réservant l’usufruit viager.

En tant qu’usufruitier, vous pouvez continuer à l’occuper s’il est vide ou à encaisser les loyers s’il est donné en location et avez en contrepartie le devoir de l’entretenir et de régler les charges annuelles.

Le nu-propriétaire (votre enfant) a l’obligation d’effectuer les grosses réparations. La vente du bien nécessite l’accord de l’usufruitier et du nu-propriétaire. À l’échéance de l’usufruit (votre décès), votre enfant devient plein propriétaire du bien « gratuitement » sans passer par la case impôts.

Le démembrement peut aussi porter sur un portefeuille titres (vous continuez à percevoir les dividendes et intérêts) mais il faut savoir que cela complique sa gestion. L’intérêt de l’opération est avant tout fiscal car donner la nue-propriété d’un bien plutôt que la pleine propriété permet de réduire le montant des droits de donation dus en principe par le bénéficiaire.

En effet, seule la nue-propriété étant transmise, le fisc considère qu’elle a une valeur moindre que celle de la pleine propriété. Cette valeur (qui sert de base de calcul des droits de donation) correspond à un pourcentage de la valeur de la pleine propriété qui dépend de l’âge de l’usufruitier (vous, le donateur) au jour de la donation (barème de l’article 669 du CGI).

| AGE DE L’USUFRUITIER | VALEUR DE L’USUFRUIT | VALEUR DE LA NUE-PROPRIETE |

|---|---|---|

| MOINS DE 21 ANS REVOLUS | 90% | 10% |

| MOINS DE 31 ANS REVOLUS | 80% | 20% |

| MOINS DE 41 ANS REVOLUS | 70% | 30% |

| MOINS DE 51 ANS REVOLUS | 60% | 40% |

| MOINS DE 61 ANS REVOLUS | 50% | 50% |

| MOINS DE 71 ANS REVOLUS | 40% | 60% |

| MOINS DE 81 ANS REVOLUS | 30% | 70% |

| MOINS DE 91 ANS REVOLUS | 20% | 80% |

| PLUS DE 91 ANS REVOLUS | 10% | 90% |

AIDER UN ENFANT FINANCIÈREMENT

À l’inverse, vous pouvez choisir de transmettre temporairement l’usufruit d’un bien et conserver la nue-propriété.

Une solution à envisager si vous souhaitez soutenir un enfant étudiant ne faisant plus partie de votre foyer fiscal. Au lieu de verser une pension alimentaire (dont la déduction est plafonnée), vous pouvez lui donner l’usufruit d’un bien immobilier locatif ou d’un portefeuille titres pour une période déterminée par exemple pour la durée de ses études.

Pendant ce laps de temps, il peut subvenir à ses besoins grâce aux revenus perçus.

Investir dans la pierre à moindre coût Moins connu encore l’investissement immobilier en nue-propriété est une solution performante pour devenir propriétaire d’un bien à prix réduit. Cela consiste à acquérir la nue-propriété d’un bien immobilier dont l’usufruit est simultanément acquis par un bailleur social ou institutionnel qui gère la location et supporte toutes les charges le temps du démembrement.

Au plaisir

D’ÉCHANGER AVEC VOUS

Une question ? Besoin d’un renseignement ?

EQUINOXE

FINANCE CONSEIL INVESTISSEMENT

31 rue du Chemin Rouge, 44300 Nantes

02 53 39 38 39